“灰犀牛”的背上飞来了“黑天鹅”。

2020年,新冠疫情的突如其来,给内生动能不足、增速正处于降档期的中国经济迎头一击,为此付出了巨大的经济代价和社会成本。

在疫情中,受负面冲击严重的行业是房地产、交通运输、商业贸易等。自1月23日全国疫情调控趋严之后,房地产就首当其冲。“停摆”“零成交”“断崖式下跌”等触目惊心的现实成为2020年房地产行业开年的关键词。

即便是经历了最严调控周期,房地产行业从没有像今天这般,遭遇至暗时刻。

疫情的发展超出想象,售楼处的关闭以及开发项目的停工,是倒下的第一张“多米诺骨牌”,销售遇阻意味着去库存和回款压力,开发投资也将受阻。

土地供应端出现断层,34个省市暂停土地出让,26个城市采取了土拍延期措施,土地市场正常恢复供应还要等到2月下旬。

疫情暴发后第一周,88个重点城市春节假期成交量环比上周出现了断崖式下跌,降幅达93%,其中一线城市跌幅达到了99%。

同时,由于经济损失的客观存在,今年的房价涨幅或将不及预期,并导致商品房销售额增速不及预期,预计2月将刷新近几年单月销售最低纪录,全年销售会下调5%~10%。

受实体商贸下滑的影响,商业地产受到的冲击明显,在租金和出租率连续几年下降以及供应量有增无减的背景下,叠加疫情期间“居家办公”的影响,购物中心、写字楼、酒店等都将面临阵痛期。

熬下去,活下去,成为摆在所有房企面前最重要的事情。

房地产作为中国最大的制造业,一直以来是国民经济的重要组成部分,行业体量大,关联上下游产业链长,提供了超过5000万人的就业岗位。

牵一发而动全身,体量巨大的房地产行业经不起大的动荡,否则,上下游产业链也势必遭受不同程度的冲击,届时不仅影响经济发展,更将引致失业潮。

宏观:房地产对国民经济稳定发挥重要作用

房地产业被赋予国民经济支柱产业地位已经持续了17年,那一年,是SARS爆发的2003年。

经过17年的发展,房地产已经成为中国经济稳定健康发展的压舱石和稳定剂。

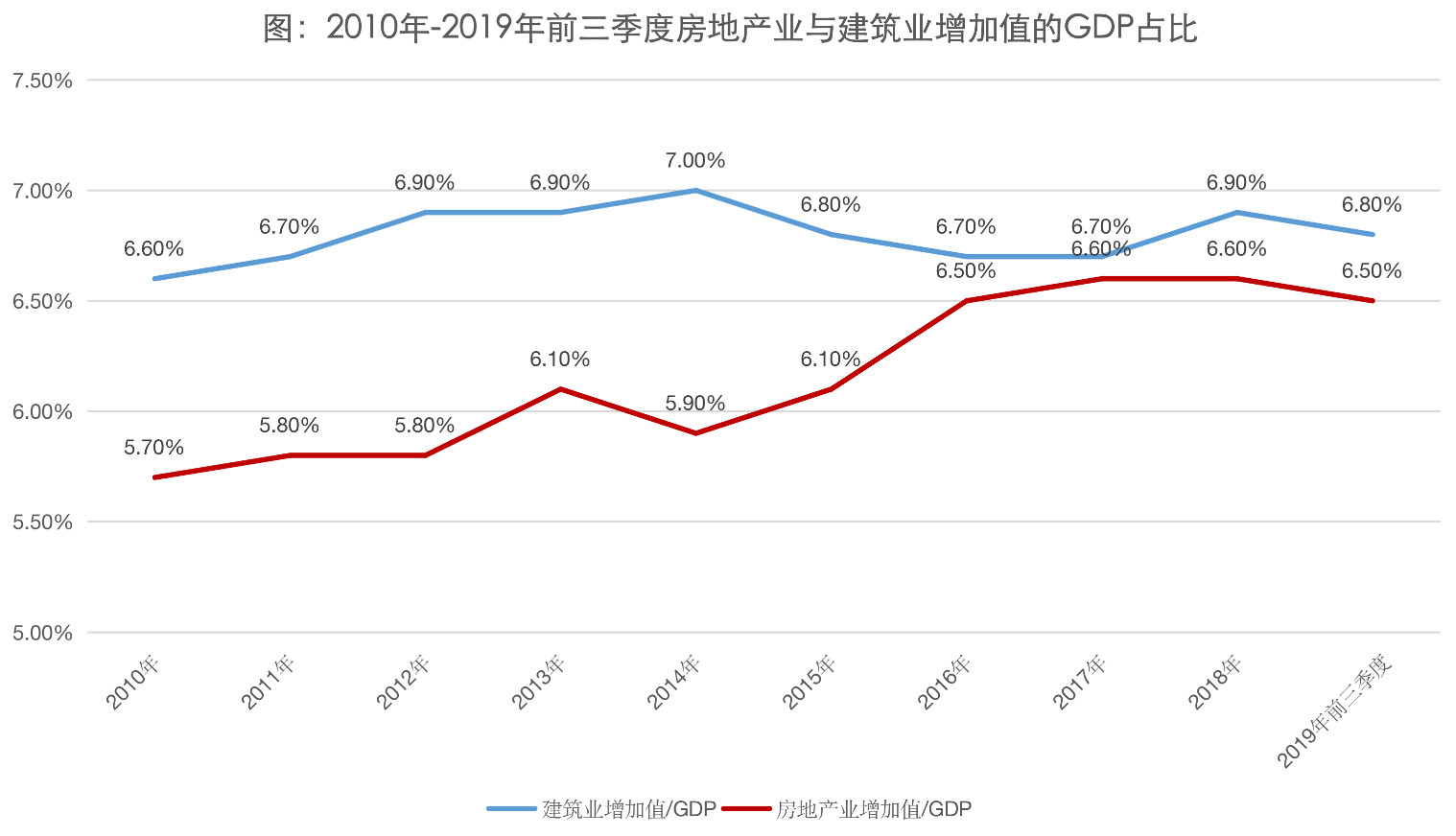

从GDP总量看,2010-2019年的十年间,房地产与建筑业的增加值占GDP的七分之一,2019年,全国商品房销售额约为16万亿元,占GDP总量的16.2%。

财政收入也和房地产密不可分。过去十年,土地出让金贡献了五分之一的广义财政收入,房地产相关税收贡献占了整个狭义财政收入的六分之一。

房地产业同时为中国提供了5052万个就业岗位,这个数字每年还在以10%以上的速度增长。要知道,2010年时这个数据才2100万个,十年增长了2.4倍。

房地产在过去十年的城镇化进程中也发挥着举足轻重的作用。一个重要的数据显示,十年间在人口增加的情况下,人均住房面积仍然提升了8平方米。

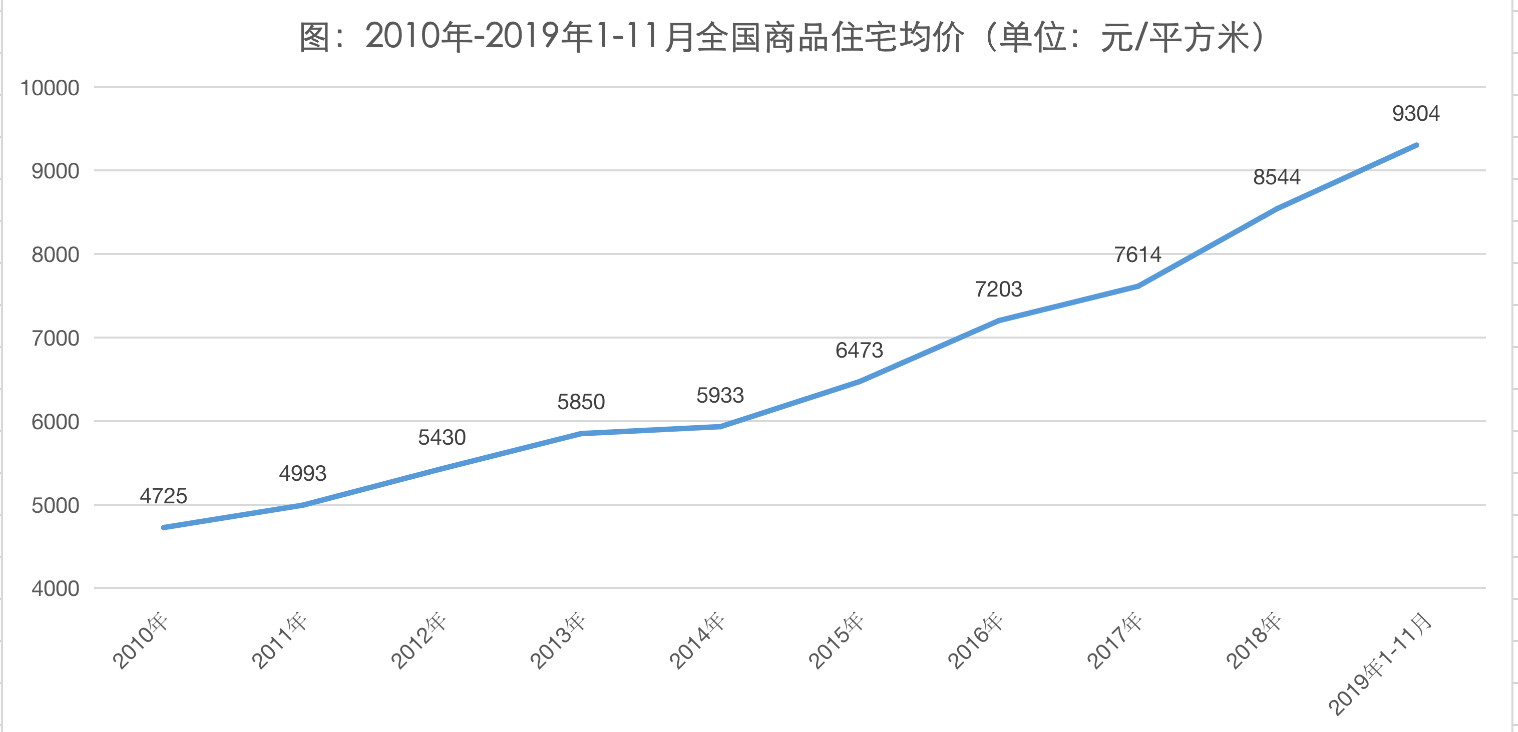

站在家庭和个人的角度,房地产为大家创造了最大的财富效应。房价从2010年的4725元/平米上涨到2019年的9304元/平米,上涨近1倍,年均复合增长率为7.8%。也就是说,这十年以来,中国居民的财富效应,很大程度都来自于房地产。

随着房地产业进入稳定发展周期,房地产业制造业化的特征越来越明显,房子就像生活中的一件衣服,一辆汽车,甚至是一种食品那样,被赋予制造业的全部特征。

作为中国最大的制造业,它每个环节所涉及的面太广了。作为原料的土地和建材不可或缺,从投入生产线、设计到施工,再到最后的交付所面对的各种供应商、合作伙伴,以及施工单位,再到线下销售环节和售后的物业管理等等,任何一个环节消失或断层,都将影响整个行业闭环。

房地产行业涉及的上下游产业链也比任何一个行业覆盖范围都要广,其中涉及的装修行业、建筑建材行业、家具家电行业等,都和房地产息息相关,一荣俱荣,一损俱损。

而且房地产是高度依赖金融机构的行业,房地产的稳定对土地财政、金融稳定影响巨大。

一旦房地产行业遭受重创,大到GDP总量、城市化进程,小到就业岗位、个人财富积累都将受到震荡。

据全联房地产商会调研,26家房地产产业链上的企业,受房地产行业停工停售影响的积压库存超40亿元,单月运营成本超20亿元,2020年上半年到期债务约55亿元。

房地产市场的稳定,关乎经济稳定,也关乎社会稳定。

土地开发是房地产的核心业务,从制造业的角度来看,土地又是开发的“原料”,土地市场“断供”将严重影响到企业后期供货节奏。

据统计,自1月底开始,已有34个城市按下土地出让“暂停键”,26个城市明确表态土地出让延期,不少城市更是延期至3月初,无交易无延期信息的城市多达84个,这意味着大部分城市对于是否放开土地市场,何时放开?仍在观望。

“手中有粮,心中不慌”,显然,土地市场暂停已打乱房地产投资开发的节奏。往年的一二季度常常是房企拿地窗口期,2020年受到疫情的影响,“窗口”紧闭。

CRIC数据显示,自1月31至2月13日,重点城市共成交了108幅土地, 总成交量仅674万平方米,较春节前两周(1月10日-1月23日)重点城市成交量下降了76%,即使同比2019年春节后两周(2月11日-2月24日)重点城市成交量下降62%,下降趋势明显。

即便有成交,但成交的地块多以小体量低总价为主,对于亟待增加土地储备的房企来说只是杯水车薪。

从近几年土地成交的时间轴上来看,2013年以来,1-2月土地成交数量占全年的平均比重为15.89%,成交面积占全年的平均比重为15.43%,1-2月的土地成交占比远高于商品房销售以及开工占比。

土地市场对比往年出现严重断顿。对比今年,这一时期是全年销售淡季,往往前两个月的销售占比不到全年的5%,即使整个2月成交为零,对全年销售的影响也不到5%。销售业绩可以用其他三个季度弥补,土地市场却很难。

因此,疫情对全年土地成交的影响会更大,充裕的土地储备是房企业绩的保证,后续房地产开发投资将受到负面影响。

随着新增确诊人数的减少,部分热点城市土地交易市场放开,不少城市发文调整土地出让方式。土地市场陆续开启,不少城市出台相应利好政策,房企拿地热情回归,北京、杭州、宁波和温州等城市多宗土地高溢价成交,溢价率高于20%的超过20宗。

虽然房企拿地热情高涨,但从金额来看,房企拿地金额同环比均出现下降趋势。2020年1月,拿地金额前50的企业拿地金额为1193.7亿元,同比减少34.4%,环比下降55.9%。从拿地均价来看,1月房企拿地均价高达11754元/平方米,环比增长27%。

由于疫情的影响短期内难以消弭,今年一季度土地供应不可避免的偏少,但后期或将根据一季度表现作出调整。如果土地供应无法及时供应,对于今年下半年的销售会产生比较大的干扰。

数据来源:CRIC

延迟复工复产,销售断崖式下跌,回款放缓、资金承压……2020年的开局,让房地产企业有点“懵”。

疫情不断发酵,房企售楼处停摆,预期中的春节“返乡置业”大幅受挫,销售现金流入较少,且融资进度缓慢,叠加高额利息费用支出,加上债务到期压力,房企不得不直面“活下去”的问题。

疫情推迟了企业开工、复工,对企业销售和资金链造成巨大压力,这是房企当下面临的困境,尤其是高杠杆的企业,管理费用和利息成本的高额支出也让房企“大伤元气”。

仅从利息支出来看,根据2019年上半年70家房企的平均融资成本和有息负债总额,70家房企月利息支出超过350亿元。

高额的利息支出加上人力成本等各项影响,对于资金充足的大型房企可能面临问题不大,但是对一些资金流本身就紧张的中小房企来说,就比较致命。在融资受阻、销售停滞、开工延迟等多种因素叠加下,这些中小房企可能会面临债务违约,甚至破产。

截至2月10日,2020年全国已有69家房企破产,其中2月上旬就有20家,随着疫情的持续,或将有更多企业提交破产文书。

由于停工影响,假期延长、土拍被迫延后,项目建设进度被拖慢,短期内,房企的销售还将继续下行。

重压之下,开发商开始降价销售。作为头部房企的恒大,就在近期推出了7.5折卖房的优惠活动,在满足一定条件下可获得最高总价6折的优惠幅度,“估计这将是恒大历史上最大的优惠”。

与降价同时推出的,还有恒大的“网上购房”。据CRIC统计,目前TOP200房企中,已经有143家房企重启或新推出了线上售楼处,但大多数以项目展示和企业宣传为主,并未真正延伸至交易环节。房企想通过在线营销抢回疫情期间“失去的销售额”并不容易。

据全联房地产商会调研,其中72家企业中有46家房企(以中小型企业为主)受影响货值超4400亿元,单月运营成本约235亿元,2020年上半年到期债务近5300亿元。

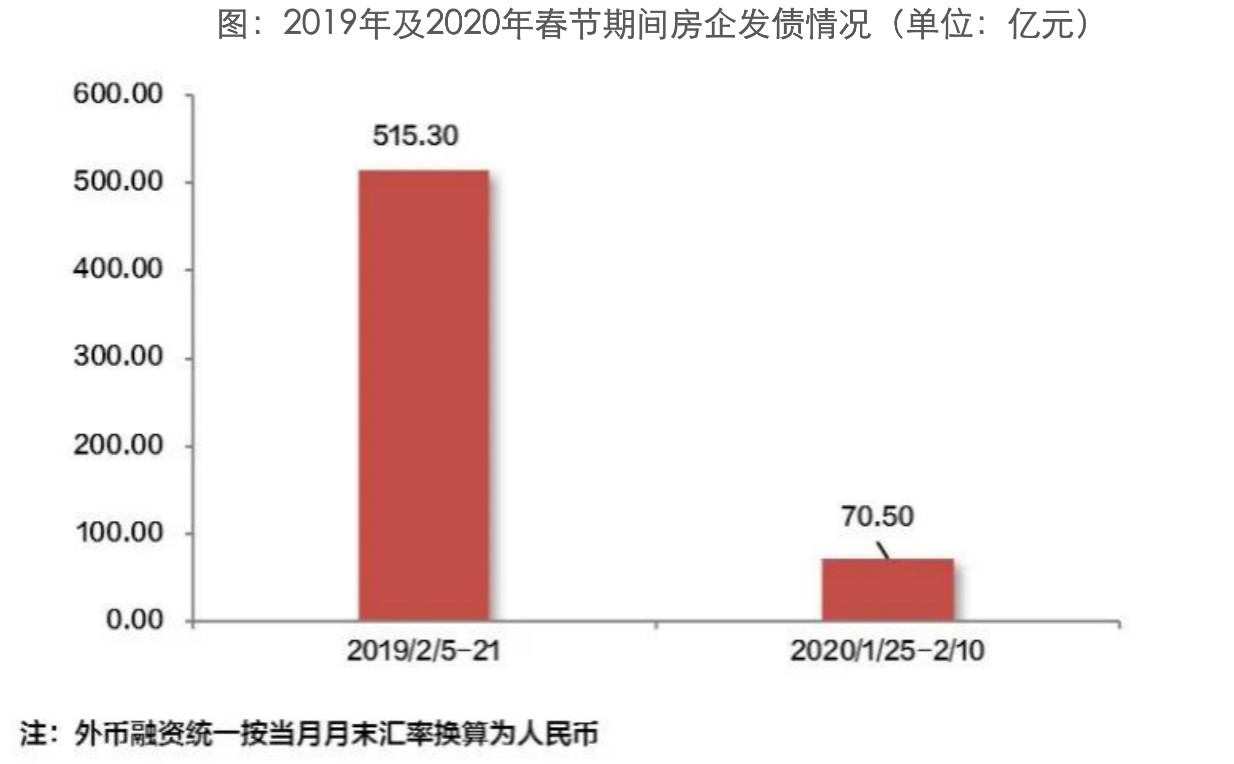

另一组数据更加不容乐观。据不完全统计,从2020年1月25日到2月10日共17天,95家典型房企春节后完成发债融资仅有4笔,涉及金额不足百亿元人民币,与2019年春节相对应的时间段相比,减少86%,去年同期发债量是今年的7.3倍。

融资骤减持续对房企造成压力。一方面,根据房企的债券到期情况来看,2020年是房企债券到期的高峰期,95家房企年内到期债券达到5000亿元以上,较于2019年上涨45%,房企的融资及偿债压力较大。

据不完全统计,3月房企到期债券总量达到330亿元以上,虽然较于2020年1月到期债券的相对较少,但房企境外债到期情况却属于年内高峰。

售楼处停摆,库存无法得到释放,现金流入较少,线下销售节奏完全不可控,且房企融资进度缓慢,叠加高额利息费用支出、企业人员工资、待支付工程款等刚性支出,以及债务到期压力,将对房企的现金流管控提出重大的挑战。

一手房市场:超95%的城市“零供应”

疫情爆发,影响最大的,还是商品房销售。

数据显示,全国84个城市2020年春节假期新增供应数据看,累计总量仅为25万平方米,较疫情爆发前一周大降95%,除北京、南京、杭州、合肥等城市有少量供应外,其余城市均为零供应。

疫情对房企供货的负面影响不言自明。年前和年后,明显形成一道分水岭。

与去年春节假期(除夕到初六)相比,2020年春节假期供应与2019年基本持平;春节后一周(初七—十三),随着疫情防控形势逐步严峻,84城供应量骤降至4万平方米,与2019年同时期相比降幅达97%。

克而瑞研究中心的数据显示,1月TOP100房企单月实现操盘口径销售金额5097.5亿元,百强房企整体业绩规模较上年同期降低近12%。1月份房企的销售主要依靠上半月的业绩带动,下旬之后因疫情形势严峻,多地售楼处关闭,新房销售基本停滞,市场短期走势整体表现低迷。

从企业表现来看,克而瑞监测的39家房企中,超6成企业单月业绩同比下降,销售淡季叠加疫情因素对房企销售带来负面影响。

2月份的销售数据已经指不上了,最后一周可能会有所突破,一些大型房企可能会突破一天10个亿,但大多数企业还是到不了10亿。不出意外,2月也将创下最近几年单月最低的一个销售纪录。

全国的售楼处都在等待“解封”之日,何时能开盘仍然是未知数。

目前,明确要求暂停售楼处销售活动的省市已超过60个,关闭售楼处的措施大概率会持续到2月底,预计一季度销售至少下降30%。

即使市场恢复,疫情对今年销售的影响仍有可能在原基础上下调5%-10%。

这算是一个值得乐观的消息。总体来说,疫情对房地产行业全年销售额的影响还是可控的。从过往十年的数据看,房企销售一季度占比仅占全年的18%。

如果一季度末疫情能够结束,房企为加快去化速度,完成全年业绩,可能会加大促销力度,吸引购房者入市,楼市将在二季度销售旺季到来之时走出阴霾。

租赁市场:错失的小阳春与下滑的出租率

如果没有这场疫情,此时的租赁市场正处于“小阳春”行情。

疫情的快速传播让全国处于高度戒备防控状态,人口流动大幅减少,打乱了节后返工潮的节奏。最直接的影响就是,租房需求大幅度降低,空置率上升,租金承压。

租赁市场活跃的一二线城市当中,武汉的租赁市场影响最大。作为疫情爆发地,政府要求疫情期间封城封店,原有租客只出不进,返程租客也无法入汉,导致公寓门店空置率直线上升,租金大幅下跌。

从1月数据看,武汉租赁房源的租金坪效同比下跌超20%,环比下跌11%,预计2月将延续大幅下跌态势。

租赁市场降温明显的还有广州。从数据来看,个人租赁坪效同比下降接近14%,环比下降也达到5.5%,降幅仅次于武汉。

一线城市中,北上深租金坪效整体浮动较小;二线城市中,杭州、南京、苏州个人租赁坪效环比均出现小幅下跌,成都则出现了8%的下降比例。

市场所表现出的压力,最终都会落到企业身上。

尤其为了房企疫情扩散,长租公寓受到的管制非常严格,广深区域、江苏和浙江等地明确不许招租,成都则要求部分公寓清退门店租客,长租公寓企业面临的将是生与死的问题。

从对北京和上海60家公寓门店的调查显示,结果让长租公寓企业悲从中来。即便是北京和上海两个租赁市场最为成熟的城市,一线门店的运营状况依然较差,80%门店都受到了相当程度的冲击;整体长租公寓企业经营惨淡,面临生存压力。

其中上海公寓门店中,约八成门店出租率下跌超过50%,有约四成下跌近80%,续约率对应下跌幅度也十分明显。

77%的企业表示,疫情期间出租率与同期相比下降50%以上;超八成的企业招租量与同期相比下降80%以上,64%的企业招租量几乎为0。

门店租金下跌对长租公寓企业来说,是个不小的压力,这意味着长租公寓营收将受到重创。数据显示,北京市场租金无变化的占52%,租金下降50%以上的比例为21%,而上海七成以上呈现租金下降趋势,仅有4%的门店租金上涨20%以上。

在损失金额预估上,根据企业的体量不同,中小企业损失金额在十万以下的仅占12%,59%的企业受肺炎疫情影响损失金额超数百万,规模型企业亏损更为严重,远超千万级。同期相比,79%的企业表示营收较去年同比下降50%以上。

一个很重要的信息是,长租公寓的现金流一向紧张,若疫情持续发展,50%的企业认为,企业现金流可能瘫痪。

一连串连锁反应正在发生,企业的压力最后又将落到每一个员工身上,一线员工压力倍增。企业裁员、减薪或薪水缓发现象不断出现,其中,有91%的企业表示延迟复工受到影响程度非常大,约4成企业表示一季度可能裁员。

商业地产:客流量暴跌,长期运营难题未解

商业地产,是最依靠客流量的房地产细分领域。去年,春节期间全国零售及餐饮企业销售额超过万亿规模,而今年,全国商业地产错过了春节消费红利,保守预计,损失将达数千亿元。

对于商业地产的冲击,很显然,客流量急剧下滑。一线城市客流量波动最大,环比下降24.89%,二线城市客流量环比下降20.10%。

以北京为例,2020年1月典型购物中心客流量环比下降20%以上。具体来看,1月,国贸商城客流量环比去年12月下降幅度最大,达到了35%,其次为通州万达广场,北京龙湖长楹天街客流量环比去年12月下降了31%,

餐饮客户运营损失严重,多家企业门店暂停营业,闭店及面临裁员,现金流承压等问题,运营愈加艰难。

以星巴克为例,疫情期间全国超过一半的门店关闭,业绩影响较大;麦当劳,疫情发展仅10天,全国餐厅即报告现金流为负;海底捞门店暂停营业,关闭外卖服务,仅9天营业收入损失了7亿元,2020年营收损失将达50.4亿元。

以收取商户租金为主要收入来源的商业地产面临进退两难的境地。

若实体商户运营艰难或大批倒闭,会导致商场空置率抬升,租金下滑等诸多问题,为日后商业地产的运营带来更多困难。

房企、商业运营商通过减免租金以稳定商户信心,在目前中小商户运营艰难的背景下及时止损,但同时减免租金对于运营方而言,也无疑意味着业绩和资金的双重压力。

从长远看,如果经济增长不及预期,消费不振,将导致零售物业的出租率和租金双降,空置率上升,对行业整体将是利空。

商业地产面临的最大挑战是自身的变革。十年前电商崛起,冲击商业地产朝体验式业态转变,而这场疫情,让体验式消费遭受重创,随着行业的复苏,运营者应该重新思考什么样的商业模式更适合当下的环境,商业地产或将又迎来一次变革。

写字楼:企业都不在了,谁来租办公室?

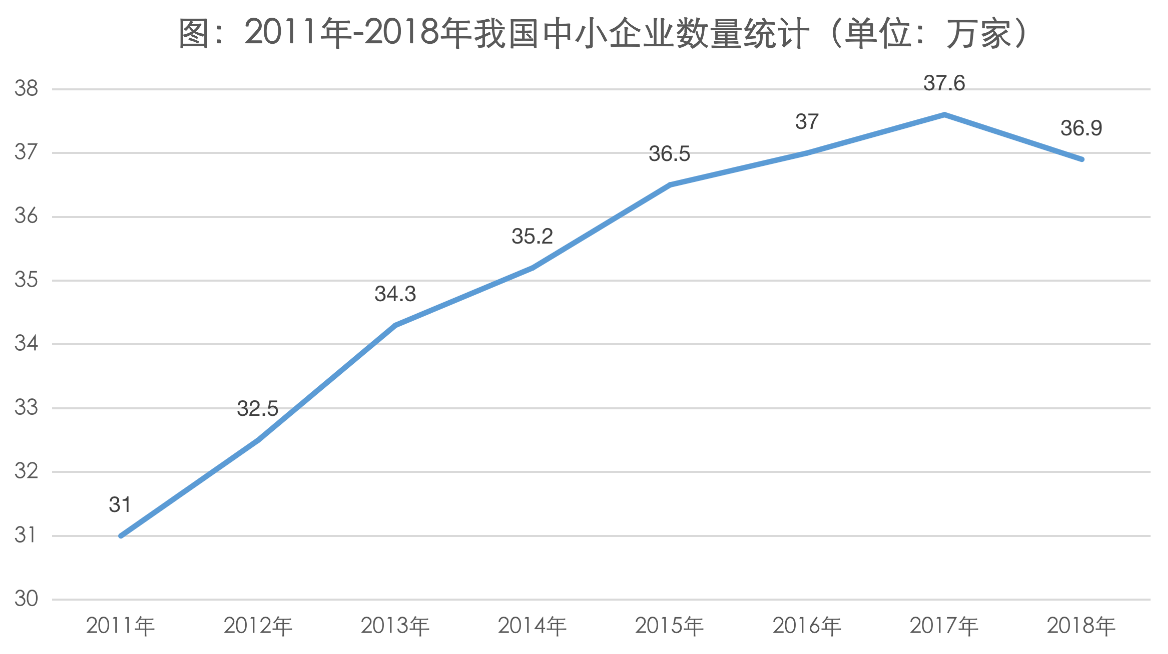

此次疫情受冲击最严重的是中小企业,他们是各大城市写字楼租户的主力,其中大部分刚起步的中小企业也是联合办公的主力。

中小企业占城市中企业数的比重非常大。上海中小企业数已超过100万家,占全市总企业数的99.5%;广州90%以上的市场主体、80%以上新增就业均由中小民营企业贡献;作为改革开放的前沿阵地,深圳更是如此,截止2019年底,深圳中小企业达196.7万家,占企业总数的99.6%。

这一部分企业恰恰是受影响最严重的群体。延期复工、支付房租的问题也成为决定企业生存的问题。

租赁关系“唇亡齿寒”,租户受到的冲击或将传导至业主方。

2003年SARS曾对北京写字楼市场带来重创,租金在一年内下降40%,之后租金的恢复也较慢。这次疫情波及范围之广、影响程度之深远超SARS,对宏观经济的拖累必将影响写字楼市场的租售。

疫情之下,大量商业贸易企业受到冲击,中小企业经营难以维系,短期内市场对写字楼的吸纳需求将会有所减少,一些原来有扩张或搬迁计划的企业可能会采取观望态度。受此影响,写字楼业主不得不通过更大的优惠条件和租金减免来吸引客群,以价换量,预计短期内写字楼租金有进一步下探的压力。

其中,一线城市的甲级写字楼遭受冲击的程度相对较低,这些写字楼的主力租客为大型企业,承受风险能力较强。相比之下,一线城市的乙级写字楼和其他城市的写字楼,受疫情影响较大。

聚集了大量小微企业的联合办公将在这轮疫情中受到剧烈冲击。这些企业以短期租约为主,加上员工都转而在家办公,出于缩减成本的考虑,会有强烈的减租需求,甚至可能在租约到期后不再续租。

尤其是疫情期间大量企业倡导居家办公,发现效果也不差,一些中小微企业可能就此告别写字楼。未来,写字楼供大于求的局面将难以改变。

综上所述:

房地产行业总是需要一次否极泰来。我始终认为,疫情结束之后也是房地产新一轮发展的开始,但绝不会有成交的报复性反弹或价格的快速上涨。预计在疫情结束后,中国房地产应该进入到一轮长期平稳发展,房住不炒,稳地价、稳房价、稳预期是房地产行业的主旋律,房地产行业也仍然继续发挥中国经济压舱石和稳定剂的作用!

我们可以看到,央行在最新的报告中,明确“不以房地产作为短期刺激经济的手段”。在疫情冲击经济的当下,我认为不应该把这句话与政策继续收紧划上等号。

房地产投资的平稳对于中国经济顺利渡过当前的难关也很重要,应该在“房住不炒”的前提下稳定房地产投资和销售。

对房企来说,应该把此次疫情作为浴火重生推动企业高质量发展的新里程碑。短期内房企的核心在于开源节流。长期来看,疫情带来了对未来运营模式的思考,不能等到生存危机到来再思考生存模式,正好借这次疫情,好好思考未来三年或五年的战略规划。

企业除了微观上的具体工作之外,也应该对宏观层面的战略多一些思考。同时,作为劳动密集型产业,房企也应该思考对人员做一些优化和调整,不要把人力的资源变成人力的负担。另外,线上工具的充分使用,包括线上和办公相关的工具、与营销相关的工具,以及线上开发设计相关的工具等,也会加速房企的数字化时代提前到来,线上诸多工具对房企效率的提升有非常重要的作用。

对于上下游的相关行业来讲,更应该思考的是生存问题。在没有收入情况下仍有大量支出,生存问题真的是就在眼前!活下去比什么都重要。

“凡不能毁灭我的,必使我强大。”疫情之下,我们一起逆风前行,向阳而生!

本文转载自:丁祖昱评楼市