摘要

➤2017年上半年,40多个城市先后发布140多个调控政策,限购、限贷、限售层出不穷 ,银行信贷收紧、房贷利率上浮,一二线市场在政策的引导下逐步降温,带动全国市场增速下滑;另一方面,三四线城市在棚改货币化补偿的托举下,呈现一片繁荣,销售向上库存向下的态势有望继续延续。一压一举,市场为之反转,一收一发,闪烁着政策的荣耀。

➤Top50开发商销售额总计达2.8万亿、占市场总量的47.1%,巨头的市场占有率在今年明显提升,同时30-50名的中型开发商占有率略有下滑。各项金融政策收紧的背景下,房企资金链向紧,大开发商仍然留有余地,中小型开发商谋求弯道超车,弯道的超车与翻车只在一线之间,行业并购洗牌无疑将继续白热化。

➤市场整体走势与政策引导一致,国家经济持续企稳向好,下半年调控继续加码的概率不大,但也不存在政策宽松的预期;新阶段的长效机制诸如房产税、预售制度变更等等或在未来提上议程,值得期待。

一、减速的车头

奔腾的市场缓慢降速,同时为后续的发展留足了空间

➤1-6月,全国商品房销售额5.92万亿、同比增长21.5%,增速较上月回升2.9个百分点。

➤市场自2016年4月同比增速达到顶峰55.9%后阶段性下滑,至年末回落至34.8%,但仍然惊人,进入2017年以来继续下行态势,至5月同比增速降为18.6%,6月微有回调至21.5%,但仍处于震荡下行通道,市场增速有望进一步缓慢下降;

➤第27周(0626-0702)世联行客户上门指数为90.6,环比下降2.6%,同比下降23.6%,上门指数仍处于自3月以来的下行通道,且将继续下行;市场增速、上门热度双双下行,全国市场增速明显放缓。

二、系统的政策

有保有压的政策张弛有度,效果明显

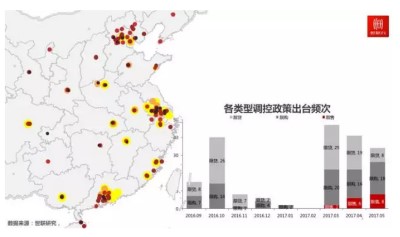

➤上半年,40多个城市先后发布140多个调控政策,限购、限贷、限外层出不穷;

➤自03.25厦门推出“限售”起,20多个城市陆续加码限售;

➤进入5月,陆续有城市开始上调房贷利率、控制房贷规模,在密集全方位的调控政策引导下,过热的市场明显降温。

➤从城市等级角度来看,都市圈一线上半年销售额4,426亿元、同比减少34.1%,都市圈二线销售额4,307亿元、同比减少27.5%,都市圈一二线销售额大幅萎缩;

➤按都市圈来看,三大都市圈中,京津冀、长三角、珠三角销售额同比分别下降24.0%、27.9%及19.1%,仅都市圈的外围城市仍存保持增长,如珠三角的汕头、韶关,长三角的温州、蚌埠等。

➤自2016年年末起政策下热点城市明显熄火降温,至今强调控手段已然见效,进一步加码的是小概率事件,都市圈政策的深化落地会是下半年的重点;另一方面,三四线城市在央行1.7万亿(2015-2016)棚改资金的托举下已现繁荣。

三、火热的三线

非都市圈三四线城市逆势飘红,成为全国增长主力

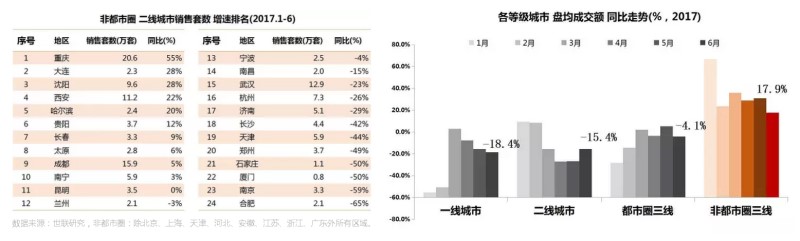

➤从销售增速角度看来,二线城市中销售套数增速第一的是重庆,上半年已实现20.6万套商品住宅销售、同比增长55%,增速第二的是大连、沈阳第三;

➤从盘均成交额来看,非都市圈的三线城市保持明显的正增长,而都市圈城市盘均成交额均为负增长,6月一、二线及都市圈、非都市圈三线城市盘均成交额同比增速分别为 -18.4%、-15.4%、-4.1%及17.9%;

➤央行为棚改所提供的贷款不仅金额巨大,利率更低至2.75%,为地方政府的棚改工作提供了足够的弹药;在棚改驱动下,全国市场与2016年上半年呈现截然相反的分化态势,中西部二线城市继续跑量,非都市圈三线城市有效需求旺盛、市场热火朝天。

四、进击的巨人

并购金额屡创新高 巨人仍在加速前冲

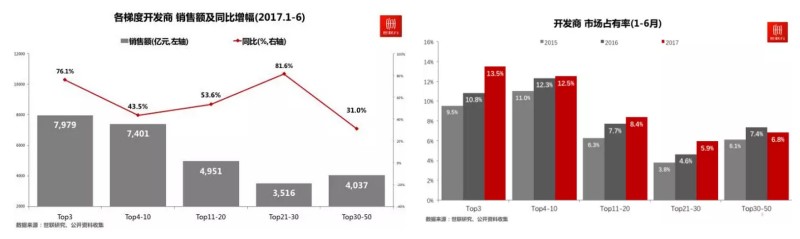

➤从开发商上半年销售情况来看,前50强开发商增速基本在30%以上,其中前三强恒大、碧桂园、万科上半年销售额合共7,979亿元、同比增速达76.1%,远高于第二梯队4-10名开发商的7,401亿元、同比增速43.5%;增速最高的是排名21-30的开发商,合共完成销售额3,516亿元、同比增速81.6%;

➤从市场占有率来看,前50强开发商市占率47.1%,而对比本轮增长之初,2015年前50开发商市占率仅36.8%;划分梯队来看,各梯队市占率皆有明显的提高,特别是前3强开发商市占率达到13.5%、比去年提高2.7个百分点;

➤大型开发商销售增速明显,既是规模效益也是资源集中使然:上半年新供住宅用地中,一线近七成的建面、二线近五成的建面掌握在前20开发商手中;先有阳光城105亿并购物产中大,后有融创631亿收购万达商业,更有万科参与的巨额跨境并购,年内并购金额屡创新高、范围迅速扩大,大型开发商仍在加速前冲。

五、多变的弯道

弯道易超车,弯道也易翻车,做个平衡的老司机

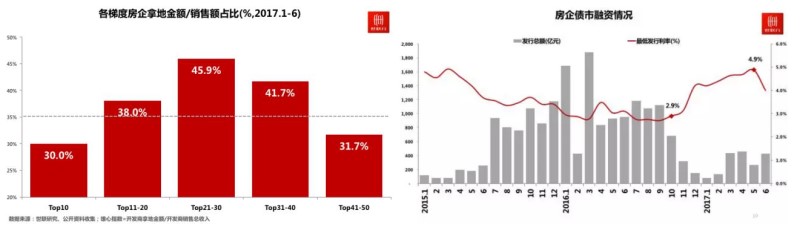

➤从雄心指数来看,排名11-40的雄心指数高于百强均值35.1%;

➤2017年上半年,房企债务融资总规模约1,795亿元、同比减少73.2%,作为主力的公司债、企业债和私募债在政策限制下仅实现43亿、108亿及339亿的融资,同比分别减少97.7%、85.3%及88.8%;与此同时房企发债的最低发行利率一路高走,从2016年10月2.9%的公司债提升至2017年5月的4.9%,房企债务融资困难且成本明显抬高;

➤经历4-5月政策落地的短暂影响,大部分开发商销售额环比回升,Top10销售额环比增长40%尤为亮眼,同时雄心指数保持在30%的稳健水平;另一方面排名21-30的开发商上半年销售额增长81.6%、雄心指数46%,规模快速扩张且激进拿地,在资金面从紧的大环境之下需多加谨慎。

六、紧张的资金

杠杆高位横盘 上车盘高峰回转 消费紧张更甚去年

➤以居民新增中长期贷款额与商品住宅销售额之比作为新购住房抵押率以衡量购房者的边际杠杆,2017年上半年购房者的边际杠杆57.2%,与去年持平;

➤另一方面,从上车盘指数来看,核心城市中北京、深圳2017年上半年上车盘分别为321万元及313万元,比2016年分别下降了13万元及45万元,降幅分别为5.0%和12.6%;

➤上车盘指数的下降一方面反映高房价压力下购买力向城郊迁移,另一方面反映购买力吃紧;2014-2016年末个人购房贷款余额为11.5万亿、14.2万亿、19.1万亿,至2017年1季度回调至19.0万亿,与本轮增长之初的2014年末相比,全社会的购房贷款负担加倍,边际杠杆高位僵持、杠杆几近用尽,市场消费端的紧张更甚去年;

➤消费端资金紧张,价格继续上涨的动力不足,市场或呈现全盘平稳、局部回调的局势。

七、可期的未来

➤2016年,房地产全年销售额总额11.8万亿,同比增长34.8%,创巨量市场巨量增幅的新纪录。2017年,适逢频密的调控政策和年初的两会调控潮,市场参与者一度认为将迈入狂欢后的萧条。然而,中国市场广大,有足够的回旋余地。热点城市频密调控的同时,中西部二线城市、非都市圈三线城市在棚改货补的托举下大放异彩,热点降温、乡镇去库存成为2017年的主旋律。

➤2017年的市场以维稳为主。房价继续大规模上涨的可能性不大,相比于2016年,2017年市场总量或将维持±5%的变动;调控放开也是小概率事件,但加码的必要性已然不存在,深化细化调控和落地执行仍然会是都市圈接下来的主要方向;惠及中西部二线及非都市圈三线城市的去库存工作将不遗余力地贯彻到底。

➤土地价格的不断攀升,托高了实际下行的地产开发投资额。一方面反映地价成本的迅速抬高,另一方面反映开发商之间竞争的白热化;在强者恒强的时代,无论市场还是资源都迅速向巨头集中,异军突起的艰难与惊险不仅仅在开发端,也在消费端,还在政策端:房产税、预售制度、农地流转与分税制等一系列制度尚属未知之数。

➤调控、房价、利率三重作用下,大量流入人口被挡在购房门槛之外,一二线城市或许面临局部短期回调;但中长期来看仍然一二线城市仍然是颇具价值的高地,新流入人口解决居住需求的主要方式也迅速从购转向租,租赁市场将在一二线加速崛起、愈演愈烈。